1. 서론

연금저축펀드는 단순한 노후저축이 아닙니다. 연말정산 시 세액공제를 통해 절세 효과를 누리고, 동시에 노후자산을 장기적으로 쌓을 수 있는 효율적인 금융상품입니다.

2025년 현재, 연금저축펀드 계좌를 잘 선택하고 납입 전략을 세우는 것만으로도 매년 수십 만원 이상 절세가 가능하며, 복리 효과로 인한 자산 성장도 기대할 수 있습니다.

이 글에서는 연금저축펀드의 필요성과 장점, 추천 계좌, 세액공제 한도, 가입 방법까지 세세하게 정리해드립니다.

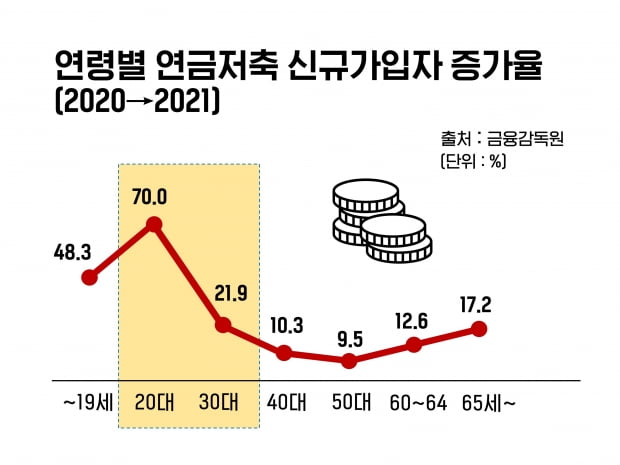

2. 연금저축펀드의 필요성과 장점

현대사회에서 기대수명이 길어지면서 “은퇴 후 얼마만큼의 자금이 필요할까”라는 고민이 커지고 있습니다. 이에 따라 노후자산 확보는 선택이 아닌 필수가 되었습니다. 이때 연금저축펀드는 다음과 같은 장점을 제공합니다.

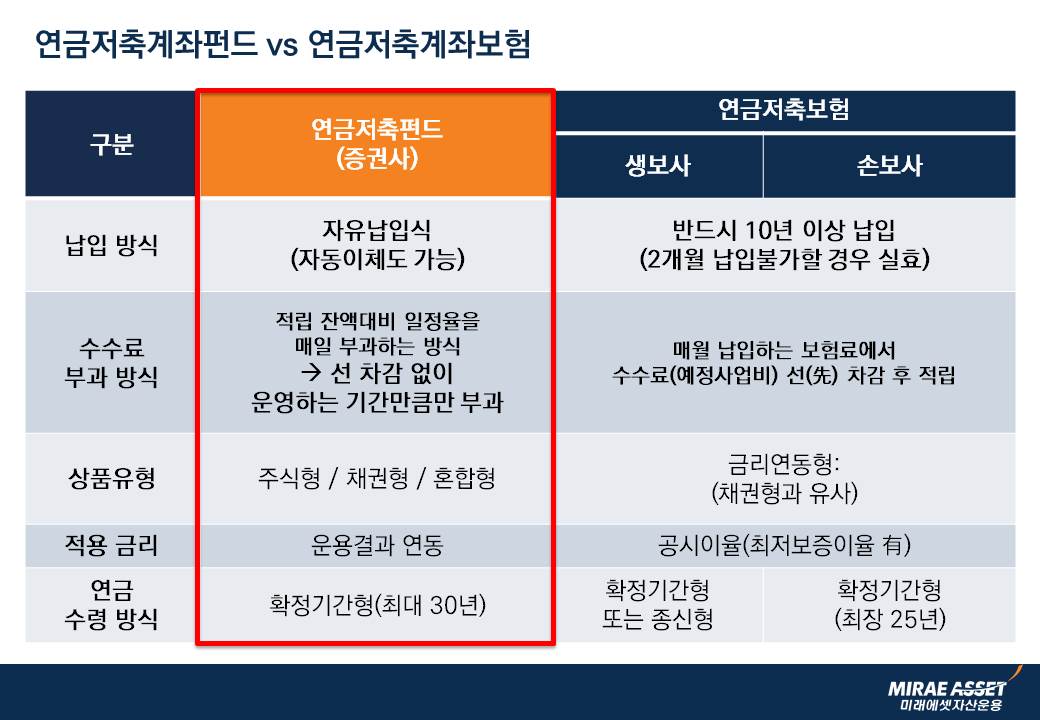

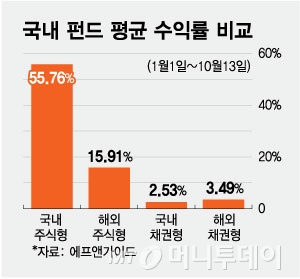

- 다양한 자산에 투자 가능: 주식·채권·혼합형 등 펀드형태로 운용되기 때문에 포트폴리오 다각화가 가능합니다.

- 장기투자에 적합: 노후 대비라는 목적 자체가 장기적이기 때문에, 복리 효과가 누적되며 자산 성장에 유리합니다.

- 절세 혜택: 연간 납입금액 일부를 세액공제 받을 수 있어, 실제 투자비용을 줄일 수 있습니다.

예컨대 직장인이 연 300 만원을 납입하면, 세액공제로 상당 금액이 환급되어 실질 부담이 더 줄어들 수 있습니다.

결국 연금저축펀드는 단순히 저축이 아니라 절세 + 투자 + 노후자산 확보를 동시에 달성할 수 있는 전략적 금융상품입니다.

3. 연금저축펀드 계좌 추천

계좌를 선택할 때는 아래 체크리스트를 반드시 참고하세요.

| 체크포인트 | 설명 |

| 운용보수 및 수수료 | 보수가 낮을수록 장기투자에서 유리합니다. |

| 펀드 유형 | 주식형·채권형·혼합형 중 본인의 투자성향과 위험감수 수준에 맞춰 선택하세요. |

| 운용사 신뢰성 | 운용사가 안정적이고 평판이 좋은지 확인하는 것이 중요합니다. |

| 수익률 | 과거 운용 실적이 좋은 펀드인지 확인하세요. |

추천 금융기관 및 펀드 예시

- KB 국민은행 – ‘KB 연금저축펀드 통합계좌’

- 은행 계좌를 기반으로 하면서 펀드 운용이 가능한 구조입니다.

- 모바일 앱에서 계좌개설부터 펀드비율 설정까지 가능하다는 장점이 있습니다.

- 하나은행 – ‘하나연금저축펀드 모계좌’

- ‘모계좌’ 및 ‘자계좌’ 구조로 다양한 자산배분이 가능하며, 펀드 비교공시 자료도 제공되어 투명성을 높입니다.

- 우리은행 – ‘우리 연금펀드 검색 및 운용’

- 펀드 검색 및 운용이 가능한 플랫폼을 갖추고 있고, 투자 유형 선택폭이 넓다는 장점이 있습니다.

이 중에서 본인의 투자성향(안정형 vs 성장형)과 서비스 이용 편의성(모바일 가입, 수수료 등)을 고려해 1~2곳 정도 후보를 정해 비교해보시는 것이 좋습니다.

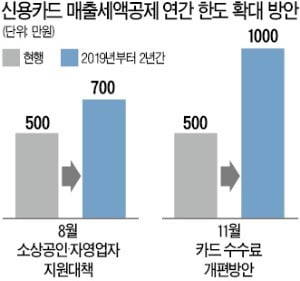

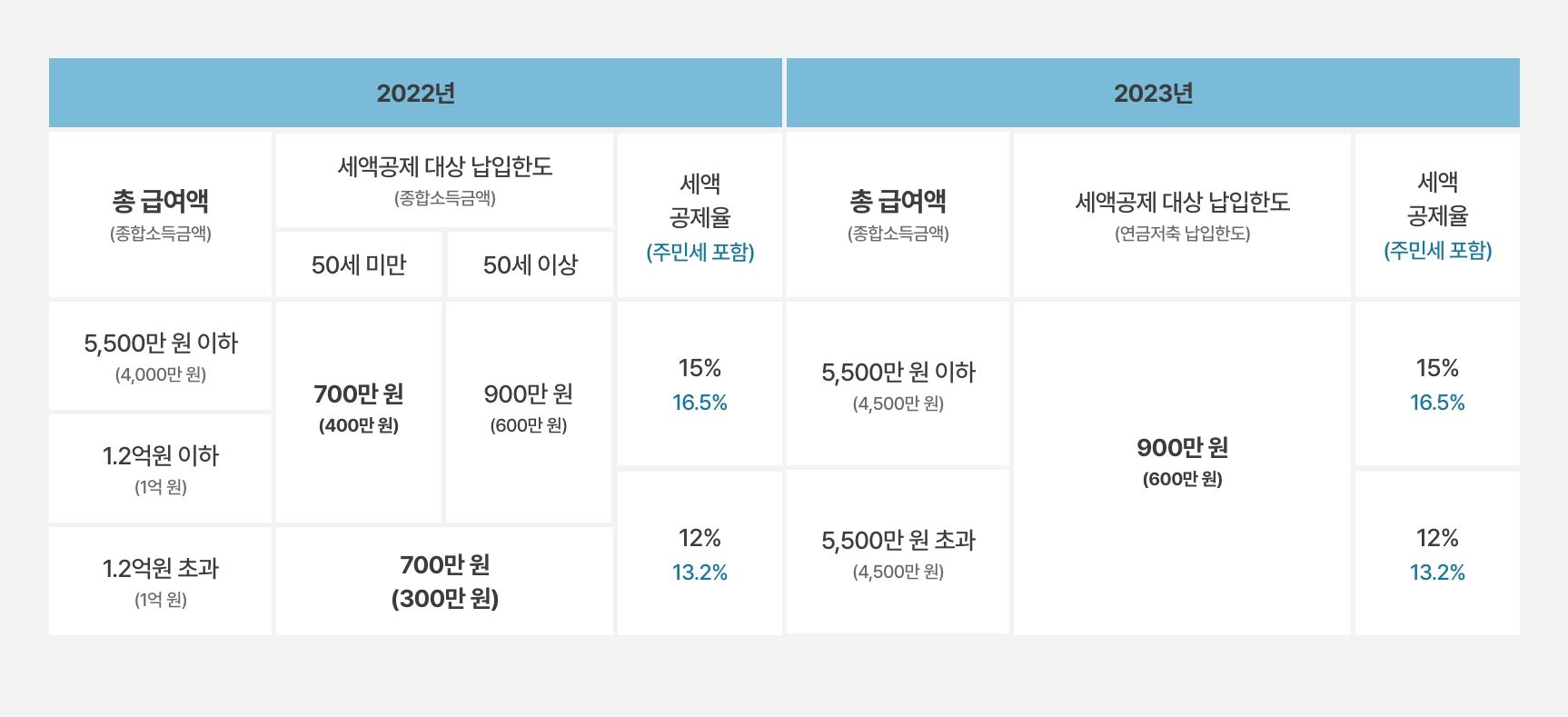

4. 연말정산 세액공제 한도

연금저축펀드의 큰 매력 중 하나가 바로 연말정산 세액공제입니다. 2025년 기준으로 참고할 만한 정보는 다음과 같습니다.

- 연간 납입한도: 최대 연 600 만원까지 납입 가능하다는 안내가 있습니다.

- 세액공제율: 총급여 5,500만 원 이하(또는 종합소득금액 4,500만 원 이하)인 경우 약 16.5%, 그 이상인 경우 약 **13.2%**의 세액공제율이 적용됩니다.

- 유의사항:

- 중도 인출이나 해지 시 세제상 불이익이 있으므로 주의해야 합니다.

- 납입금액이 너무 적으면 세액공제 혜택이 제한될 수 있으므로 납입 계획을 세우는 것이 매우 중요합니다。

- 예시: 연 300 만원 납입 시 세액공제율 16.5% 적용 → 약 49.5 만원 환급 가능 (실제 투자 부담은 약 250.5 만원) — 이는 사회초년생 등 저소득 구간에서도 ‘절세 + 투자’ 효과를 체감할 수 있다는 의미입니다

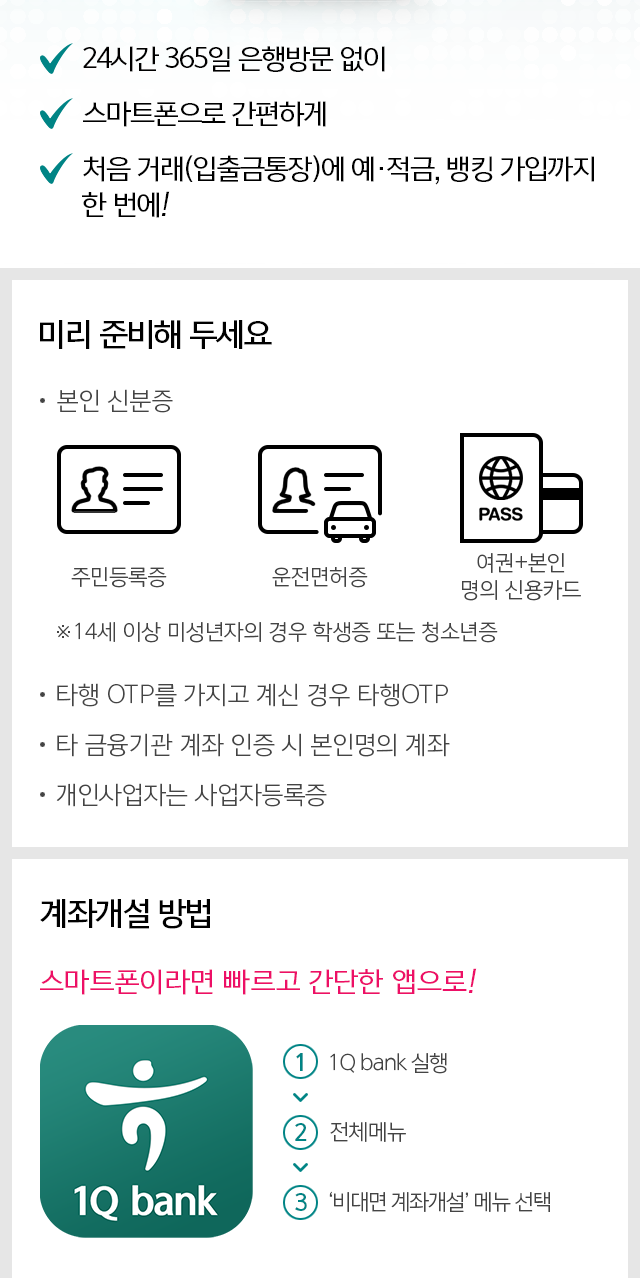

5. 가입 방법 및 절차

계좌개설과 펀드가입 절차는 생각보다 간단하지만, 몇 가지 체크포인트를 꼭 확인해야 합니다。

가입 절차

- 금융기관 선택 – 위 추천 3곳 중 또는 본인이 주로 이용하는 은행/증권사 선택

- 필요한 서류 준비 – 신분증, 소득증명서류 등 금융기관별로 요구하는 문서 확인

- 펀드 상품 선택 – 본인이 선택한 운용펀드 유형(주식형·채권형·혼합형) 결정

- 납입 개시 – 정기적 납입 또는 자유납입 방식 선택 가능

- 가입 후 관리 – 연 1회 이상 펀드 실적/보수 확인, 필요시 포트폴리오 조정

체크포인트

- 납입 방식: 자동이체 설정 가능 여부 확인

- 수수료 구조: 선취수수료·연간운용보수 꼭 확인

- 중도 인출/해지 조건: 노후형이므로 되도록 만 55세 이상 + 적립기간 5년 이상 요건을 충족하는 것이 유리합니다。

- 모바일 이용 가능성: 앱 또는 웹에서 계좌개설 및 관리 가능한지 확인 (예: KB국민은행 사례)

6. 결론 & 체크리스트

요약

연금저축펀드는 절세 + 투자 + 노후자산 확보라는 세 마리 토끼를 잡을 수 있는 핵심 금융상품입니다。추천 계좌 중 본인에게 맞는 기관을 선택하고、연말정산 세액공제 한도를 고려해 납입 계획을 세운 뒤、가입 후 꾸준히 관리하면 장기적으로 큰 자산이 될 수 있습니다。

행동 유도 문구

지금 바로 추천 계좌 3곳을 비교해 보세요。연간 최대 납입한도 내에서 올해 얼마를 투입할지 계획을 세우는 것이 중요합니다。기회를 놓치면 절세 혜택도、노후 대비도 미뤄질 수 있습니다。

체크리스트

- ✅ 금융기관 후보 1~2곳 선정했나요?

- ✅ 연간 납입금액 목표 설정했나요?

- ✅ 투자성향에 맞는 펀드 유형을 선택했나요?

- ✅ 수수료 및 운용보수 구조를 확인했나요?

- ✅ 가입 후 1회 이상 펀드 실적을 확인하고 조정할 계획이 있나요?

놓치면 후회하는 콘텐츠 BEST 5

"부동산, 주식 쫓다 망해요"... 85세, 끔찍한 노후 피하려면 꼭 기억해야 할 5가지

💬 "부동산, 주식 쫓다 망해요"... 85세, 끔찍한 노후 피하려면 꼭 기억해야 할 5가지“은퇴 후에도 수익은 필요하잖아요.”“월세나 배당금 하나쯤 있어야 안심되죠.”이런 이야기, 주변에서 한

11.minna.co.kr

올바른 양치법 20년 경력 치과의사가 알려주는 양치 순서

🪥 20년 경력 치과의사가 알려주는 양치 순서, 딱 이것만 기억하세요“양치 열심히 했는데도 왜 충치가 생기죠?”치과를 찾는 환자 중 절반 이상은 이런 말을 합니다.하지만 문제는 ‘열심히’

11.minna.co.kr

죽음에 관하여 “수천 명의 죽음을 지켜봤습니다”… 모두가 마지막에 후회한 단 한 가지

💔 “수천 명의 죽음을 지켜봤습니다”… 모두가 마지막에 후회한 단 한 가지안녕하세요 블로거 민스타터 입니다호스피스 병동에서 수천 명의 마지막을 함께했던 간호사가 전하는 이야기—삶

11.minna.co.kr

로또 당첨 번호 통계학 교수가 알려주는 로또 당첨 전략 3가지

🎯 “이 숫자는 절대 안 나와요!” 통계학 교수가 알려주는 로또 당첨 전략 3가지매주 수많은 사람들이 한 줄의 희망을 품고 구매하는 로또.하지만 1등 당첨 확률은 무려 800만 분의 1.이 엄청난

11.minna.co.kr

부모님 사망시 후 해야 할 일 놓치기 손해 3가지

✅ 1. 사망신고 및 안심상속 원스톱 서비스 신청 사망신고는 사망일로부터 1개월 이내에 관할 주민센터에 해야 하며, 지연 시 과태료가 부과될 수 있습니다. 사망진단서와 신고인의 신분증을 지

11.minna.co.kr

지금 순간은 다시 오지 않는다

지금 순간을 사랑하세요‼️